Foto: Bruno / Pixabay

Foto: Bruno / PixabayDie Zahl der neu abgeschlossenen Studienkredite in Deutschland ist mit 23.820 Verträgen 2022 ist auf einem absoluten Tiefststand. Gleichzeitig erreicht der Zinssatz des Marktführers mit rund acht Prozent einen Spitzenwert. Ulrich Müller, Experte für Studienfinanzierung beim CHE Centrum für Hochschulentwicklung, sieht den Markt für Studienkredite an der Schwelle zur Bedeutungslosigkeit – mit gravierenden Folgen für die Studierenden. Dies zeige die jährliche Auswertung im Rahmen des CHE-Studienkredit-Tests 2023.

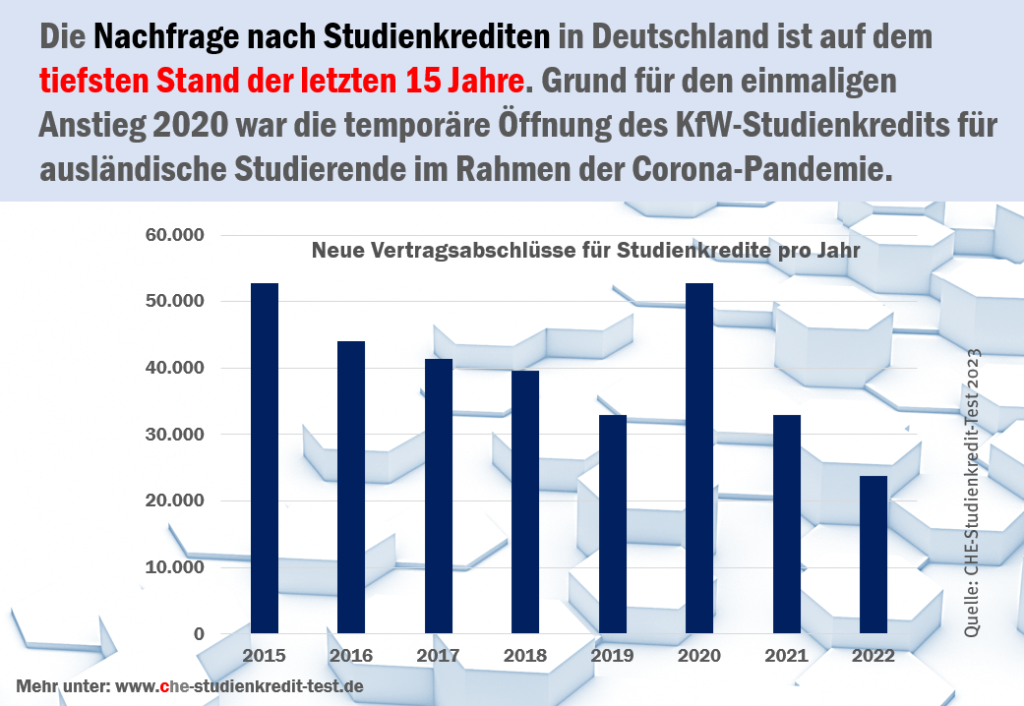

Die Zahl der neu abgeschlossenen Studienkredite in Deutschland ist auf den tiefsten Stand seit über 15 Jahren gesunken. Im vergangenen Jahr schlossen lediglich 23.820 Personen einen Neuvertrag für einen Studienkredit oder Bildungsfonds ab. Das sind rund 9.000 Verträge weniger als im Vorjahr und entspricht einem Rückgang um 28 Prozent.

Die Zahl der Neukund*innen von Studienkrediten war bereits zwischen 2014 und 2019 stark rückläufig. 2020 stieg die Zahl der neu abgeschlossenen Verträge noch einmal sprunghaft auf 52.000 an. Dies geht auf Corona-Notfallmaßnahmen der Bundesregierung zurück. Der KfW-Studienkredit, der den größten Marktanteil realisiert, wurde in der Auszahlungsphase befristet zinsfrei gestellt und stand kurzfristig auch Ausländer*innen offen. Diese Maßnahmen sorgten jedoch nur für einen kurzfristigen Sondereffekt, der bereits vorher beobachtbare Trend setzte sich 2021 und 2022 fort.

„Wir können gerade in Zeitlupe dabei zusehen, wie der Markt der Studienkredite in Deutschland kollabiert“, fasst Ulrich Müller die Entwicklung zusammen. „Sowohl der Bildungskredit des Bundesverwaltungsamtes als auch der KfW-Studienkredit befinden sich bei den Neukund*innenzahlen seit einem Jahrzehnt in einem dramatischen Sinkflug“, so der Experte für Studienfinanzierung beim CHE Centrum für Hochschulentwicklung.

Der Marktführer, der KfW-Studienkredit, hat 2022 mit 15.500 im Vergleich zum Vorjahr ein Drittel weniger Neu-Verträge zu verzeichnen. Dass sich dieser Trend noch einmal umkehren wird, bezweifelt Ulrich Müller. „Seit April 2023 hat der KfW-Studienkredit einen Effektivzinssatz von fast acht Prozent und damit den mit Abstand höchsten Zinssatz aller Anbieter am Markt. Das ist eine dramatische Entwicklung: Ein Studienkredit stellte oft den letzten Rettungsanker für Studierende dar, wenn andere Finanzierungsoptionen nicht oder nicht mehr in Frage kamen. Was bleibt klammen Studierenden nun, wenn das KfW-Angebot, das ohnehin dringend einen Relaunch bräuchte, aufgrund des grenzwertigen Zinssatzes kaum noch als rettende Alternative taugt? Ein Signal der Bundesregierung, hier beim KfW-Studienkredit-Angebot durch eine Zinssenkung gegenzusteuern, wie es etwa 2008 bereits einmal geschehen ist, nehme ich bisher leider nicht wahr“, so der Autor der CHE-Studienkredit-Tests.

In der Gesamtschau der Studienfinanzierungsangebote sieht Ulrich Müller hier die Verschärfung eines bedenklichen Trends, da neben Studienkrediten und Stipendien auch das staatliche BAföG-Angebot nur noch von rund 11 Prozent der Studierenden in Anspruch genommen wird. „85 Prozent der Studierenden in Deutschland finanzieren ihr Studium mithilfe ihrer Eltern oder eines Nebenjobs, weil sie die staatlichen Studienfinanzierungsangebote nicht in Anspruch nehmen können oder wollen“, unterstreicht Ulrich Müller. Wenn bestehende staatliche Angebote entweder inkompatibel zur bildungsbiografischen Realität oder schlichtweg nicht akzeptabel von den Konditionen seien, gefährde das auch die Chancengerechtigkeit, ein Studium aufnehmen und absolvieren zu können. Überfällig sei eine grundlegende Reform des BAföG, das künftig neben einer zinsgünstigen oder sogar zinsfreien Darlehensoption auch die Option bieten müsse, Studienbeiträge an privaten Hochschulen, die eine immer größere Nachfrage erfahren, vorzufinanzieren. Für diese Option wurde in der Vergangenheit oft ein Studienkredit oder Bildungsfonds in Anspruch genommen.

Rund 63.000 Studierende in Deutschland erhalten aktuell Geld aus einem Bildungsfonds oder Studienkredit. Das entspricht einem Anteil von 2,2 Prozent aller Studierenden. Monatlich werden insgesamt mehr als 35 Millionen Euro an Studierende ausgezahlt, durchschnittlich 557 Euro pro Kopf. Rund eine Viertelmillion Personen befinden sich in der Rückzahlungsphase. Das bedeutet, sie haben ihr Studium bereits beendet und sind nun, dabei ihre Schulden wieder abzutragen.

Unter den 56 untersuchten Studienkrediten, Studiendarlehen und Bildungsfonds im diesjährigen CHE-Studienkredit-Test 2023 erreichten erneut viele Spitzenergebnisse in mehreren der fünf Bewertungskategorien (Zugang, Kapazität, Kosten, Risikobegrenzung und Flexibilität).

Über den CHE-Studienkredit-Test:

Der CHE-Studienkredit-Test 2023 entstand in Zusammenarbeit mit dem Handelsblatt und erscheint in diesem Jahr in seiner 18. Auflage. Er bewertet anhand von 21 Einzelkriterien Vor- und Nachteile von 56 aktuell verfügbaren Studienkreditangeboten. Datenbasis sind Selbstauskünfte der Anbieter. Mit seinen zahlreichen Detailinformationen bietet er eine transparente Marktübersicht für Studierende und Studieninteressierte. Zusätzlich kann man anhand von Tabellen eine eigene Bedarfskalkulation erstellen. Der CHE-Studienkredit-Test ist frei verfügbar unter www.che-studienkredit-test.de.

CHE Studienkredit-Test 2023 20. Juni 2023 1.35 MB 21557 downloads

Müller, Ulrich: CHE-Studienkredit-Test 2023 - Studienkredite, Abschlussdarlehen...

Bildquelle: Pixabay